岁末年终,华人应如何做好财务规划才能实现利益最大化?

美国税务法规一年一个样,为个人理财带来了一定的难度,光是掌握税务的条条框框就已经够让人头疼了,更何况还要兼顾每一项变更带来的重大影响。2021年马上就要过去了,亲爱的读者朋友,你们的税务安排是否能够实现利益最大化呢?年终到了,有什么税务规划是不管你是否赚钱都可以利用的呢?

岁末年终的税务规划

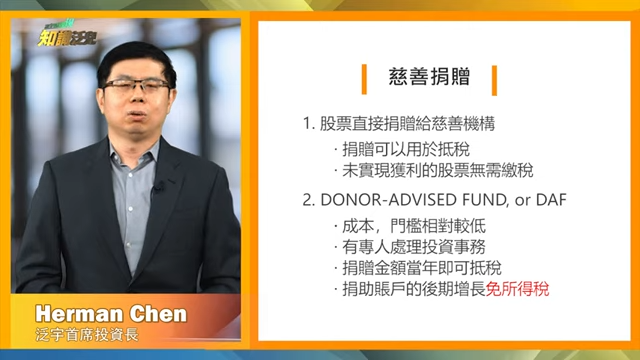

1.股票盈利较多 考虑慈善捐赠

2021年,有很多华人朋友在股票市场大展拳脚,赚的盆满钵满。大家都知道赚的钱越多,需要缴纳的税就越多,在这个时候我们就可以利用到慈善捐赠来抵税。

我们可以考虑把获利较多的股票捐赠给慈善机构,不仅捐赠的部分金额可以用来抵税,而且那些未实现资本利得的股票也不再需要缴税。

2.股票亏钱部位 可以出售抵税

有人赚钱,也有人亏钱,有一些华人朋友今年在股票市场有所亏损,这个时候可以检视一下这些亏钱的股票,有没有现在可以出售来实现损失用来抵税。当然做这个规划时有一个前提,那就是之前有足够的已实现的资本利得可以扣抵。

有的华人朋友可能会问:“我想长期持有,能不能故意卖掉亏损部位的股票抵税后,然后再立刻买回来呢?”

答案是不行的,国税局的WASH SALE的规定,如果在实现损失之后,30天内马上买回来的话,那么这个损失是不能够扣抵的。

岁末年终的财务规划

每年年底的时候,读者朋友对自己一年赚了多少钱基本有个底了,这个时候特别需要做一些财务规划来把更多的钱放入自己的口袋。千万不要等到2022年时候才来做财务规划,因为那个时候有很多计划就已经做不了了。

举个例子来讲,有个居住在加州华人做生意赚了100多万、房租收入10多万、股票也赚了16万。如果不做财务规划,会发现他房租收入需要缴税5万多,股票也需要缴纳8万多的增值税。那他如何省税呢?

今年年底能做的税务规划

1.退休计划

2.SOLO 401K

3.开设公司,制作Payroll

4.慈善捐助

以上几点在年底前做好,至少今年可以控制一下,税都不会太高。

术业有专攻,高资产的地主公地主婆也可以找泛宇集团做个tax planning,一个好的税务规划,尤其是现在年底的时候,有些规划再不做就来不及了,在法律允许的游戏规则内尽可能多地留在自己口袋里,如果大家有任何税务或者财务的问题,可以扫描下方二维码与美国泛宇集团的专业人员取得联系。

移民美国前需要做的规划

近些年来,随着国内经济的发展,国内移民海外的人数不断攀升,其中很多人首选的目的地是美国。选择美国的初衷各有不同,有的是为了更好的生活,有的是为了职业的发展,也有的是为了小孩的教育,或者其他各种各样的因素。当移民美国成为美国的税务居民之后,将马上面对的是美国个人所得税、赠与税及遗产税等相关问题。如果能提前进行准备,做一个完善的移民前财产规划,可极大程度上减少移民后的税务负担和风险。

在移民前如何做资产分配

- 尽量避免正式登陆前成为美国税务居民

- 选定正确的绿卡申请人

- 移民或者成为税务居民前提前实现海外资本增值收入,延后实现资本亏损。

- 善用非税务居民境外赠与及税务居民赠与免税额

- 移民前后需要用好美国信托和储蓄投资类人寿保险

美国贷款买房好处多

很多华人买房子的时候不愿意办理贷款的原因主要是担心在美国申请贷款困难。但事实上,贷款的条件并不苛刻,只是时间上耗时比较长,但是大多数华人都能够顺利的申请贷款下来。而且在美国买贷款买房子有很多优势也往往被大家所忽视。

1.减少投资房产的风险

减少投资房产的风险的另一面,也是增加投资机会。调整投资组合无非是两个目的,一方面是减少非系统性风险,二是增加投资收益。

2.保持现金流动性

贷款买房,一般是采用加杠杆的形式,通过更少的资金进行房产投资。

房产投资的优势明显,保值能力强,抗跌性好,投资风险小。但是作为固定资产,房产投资流动性差的劣势也众所周知。而资金的流动性对于我们日常生活必不可少。一分钱难倒英雄汉,小到房屋维护,日常开支,大到面对金融市场变化需要资金调整,保持一定量资金的流动性十分必要。

3.可以享受减税优惠

经常会有华人在美国房产投资时,提到每年租金的收入需要缴纳税收吗?当然要缴税啊,即使是海外业主,也需要每年按时报税,不按时报税的后果可是很严重。同样,租金的收入需要纳个人所得。但是贷款买房后,享受完各种的抵税和免税制度后(美国的税法太复杂,这里就不罗列了),剩下所要缴纳的所得税很少,甚至没有。

美国泛宇集团旗下有8大业务:人寿保险与年金、个人及商用贷款、房屋汽车商用保险、健康保险、泛宇房屋及商业地产、泛宇资产管理等等,提供专业以及完整的一站式财富管理服务!超过30年的财务规划与管理经验,是全美亚裔最大保险经纪公司!扫描以下二维码来跟我们取得联系吧!

近期评论